近日, 亿欧智库发布《2021-2022年中国商业银行核心系统(需求侧)研究报告》(以下简称《报告》),对中国商业银行的核心系统建设需求和迭代情况、新一代核心系统的改造路径以及重难点进行了梳理和分析,为行业提供参考和意见。华云数据凭借领先的技术优势及深厚的金融行业经验进入《报告》。

近日, 亿欧智库发布《2021-2022年中国商业银行核心系统(需求侧)研究报告》(以下简称《报告》),对中国商业银行的核心系统建设需求和迭代情况、新一代核心系统的改造路径以及重难点进行了梳理和分析,为行业提供参考和意见。华云数据凭借领先的技术优势及深厚的金融行业经验进入《报告》。

IT系统转型需求升级 构建金融新生态

金融是现代经济的核心。金融活,经济活;金融稳,经济稳。金融是国家重要的核心竞争力,其安全是国家安全的重要组成部分。切实把维护金融安全作为治国理政的一件大事。作为中国金融业最核心的组成部分,商业银行核心技术体系的自主可控、安全可信、高效可用是中国从金融大国走向金融强国的坚实基础。

依据国家信创产业规划,顺应全球经济新形态,“业务拉动、信创要求、客户体验”是目前银行业IT信息建设和IT架构转型升级的核心驱动力。《报告》指出,传统银行在多领域面临着互联网金融的冲击,对支撑业务架构的IT架构和基础设施提出更多维度的要求。然而传统IT架构在开放性、敏捷性、拓展性等方面存在一定制约,为了更好提升业务效率、降低成本,更敏捷简单进行IT升级与迭代,提升竞争力,众多商业银行触发了IT系统转型升级的需求。受自身的体量与业务差异影响,商业银行核心系统需求不一。《报告》指出,大部分商业银行依旧维持集中式架构或双架构并行,极少数前瞻性较强且技术实力突出银行完成了分布式微服务架构建设。面对不同体量、不同区域与不同业务的银行,该如何更好地利用新技术赋能,探索适宜的核心建设或迭代,成为了目前大多银行面临的重要决策。 据中国银保监会2021年最新公布的银行业名单来看,中国大陆现存4044家银行。据亿欧智库调研,就数量而言,近5年来仅极小部分银行(不超过100家)进行了新一代核心系统改造(部分银行核心系统是分模块、分期建设)。《报告》认为,“国产替代”与商业银行IT迭代期的风口给银行IT服务商带来更多机会,同时需求升级也带来更多挑战共同构建新金融新生态,促进共赢是银行IT服务商可持续发展大方向。打造金融行业解决方案 加快推动银行数字化转型进程

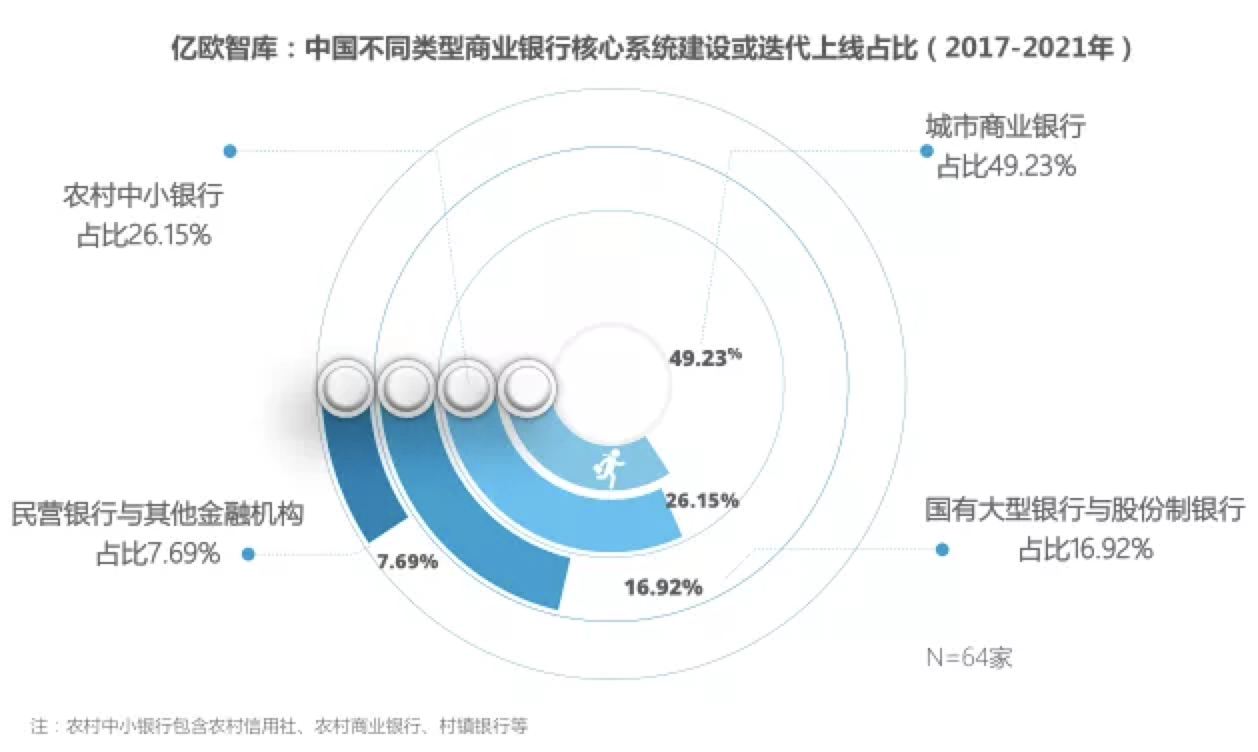

《报告》统计并分析了目前商业银行新一代核心系统建设与筹备情况,认为目前头部国有大行和股份制银行核心系统建设已逐步走向尾声,城商行持续建设,农村中小银行迎来集中更新期。

从综合来看,在众多商业银行对新一代核心系统建设出于三类需求:业务需求、管理需求、技术需求。在业务层面:业务差异化变革与拓展驱动新一代核心系统建设,推动银行数字化转型,同时对新技术推动业务创新持开放态度。在管理层面:金融科技复合型人才短缺,对核心系统建设精细化管理、业技融合、资源协调要求极高。在技术层面:核心系统需稳定安全,高响应,具有可管理性与易维护性,同时大型银行受信创驱动远高于小行。随着新一代核心系统的建设改造需求日益增长,为强化金融安全,确保商业银行核心技术体系安全可控,以华云数据为核心的中国本土核心业务系统服务商正在加大自主研发,投入到国产替代的浪潮中,不断沉淀和打磨成熟的自主可控产品和服务,积极推动中国金融行业信息技术应用创新。华云数据从2010年成立至今一直深刻把握时代脉搏,以推动中国企业全面上云为愿景,历经十余年自主研发与深耕开拓,逐步成长为知名信创云计算专家,打造数字化转型和信息技术应用创新双重护城河,成为中国信创产业基于规则长效发展的最早一批标准制定者、以科技硬实力驱动换道引领最中坚的创新守护者、助力生态伙伴实现数字化转型最可靠的同行者。经过多年对技术的深耕与金融用户服务积累的经验,华云数据为银行用户打造了一个完整的金融行业解决方案,助力金融行业提质增效,实现可持续发展,并以更加个性化、精细化、差异化的服务提升金融用户体验。以广西某银行为例,华云数据为其创新性的引入了云平台整体方案——桌面云+云平台+分布式存储,满足其国产化需求,在为该银行信息化系统提供安全可控保障的同时,还实现轻松管理,加快推动银行数字化转型进程。华云数据将依托自身的技术、资源、服务优势,在金融行业进一步发挥所长。未来,华云数据将持续与金融行业深化合作,不断立足行业需求,加码科技创新,为更多金融机构数字化转型升级持续输出“硬实力”。